汽车税收优惠政策2023

公司汽车税收指南

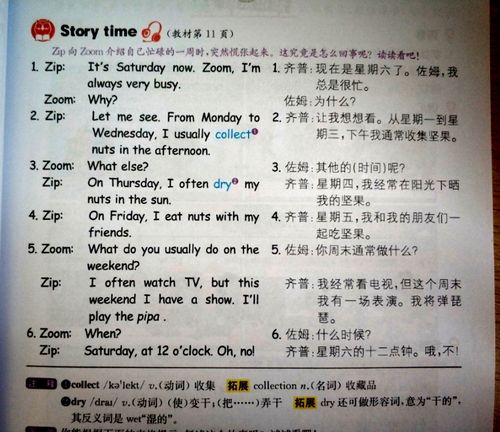

在许多国家,公司拥有和使用汽车都涉及到税收方面的考量。理解公司汽车税收政策对于企业管理者至关重要,这有助于最大程度地减少税务风险并优化成本管理。下面将详细介绍公司汽车税收方面的指南和建议。

公司汽车税务分类

1.

公司汽车的用途分类

:

商业用途车辆

:用于业务运营,如货运、服务提供等。

员工福利车辆

:提供给员工作为福利或奖励,通常用于商务出行或个人使用。2.

税务分类

:

增值税

:通常根据汽车的购买价计算。

企业所得税

:涉及汽车的折旧、维护等成本。

个人所得税

:与员工福利车辆相关,根据个人用车情况和公司政策有所不同。公司汽车购买与租赁

1.

购买汽车

:

折旧费用

:汽车价值的递减部分通常可以在企业所得税中作为支出进行抵扣。

增值税

:购买时需要缴纳,但通常可以按规定比例抵扣。2.

汽车租赁

:

税收优惠

:根据地区和租赁方式不同,可能享有不同的税收优惠。

租金支出

:可以作为企业成本进行税前扣除,灵活性更高。员工福利车辆

1.

个人所得税

:

算作收入

:员工使用公司车辆可能被视为收入的一部分,需要纳税。

报销政策

:建立清晰的报销政策,避免纳税风险。2.

税收优惠

:

低排放车辆

:某些地区对低排放或零排放车辆提供税收优惠。

绿色车辆激励

:购买环保型车辆可能获得一定的税收减免或抵扣。税务合规和管理建议

1.

保持记录

:

费用记录

:维护汽车的费用记录,包括折旧、维修、保险等。

使用记录

:员工使用公司车辆的时间、里程等记录。2.

及时更新政策

:

法规变化

:密切关注政府对于汽车税收方面的新政策和法规变化。

专业咨询

:有需要时,寻求税务专业人士的建议和指导。3.

优化结构

:

租赁 vs 购买

:根据公司需求和财务状况,选择最优的汽车获取方式。

绿色选择

:考虑购买低排放或零排放车辆,以获得更多的税收优惠和环保激励。结论

公司汽车税收管理是企业财务管理中至关重要的一部分。了解相关税收政策并采取合适的管理措施,可以有效降低税务风险,优化成本管理,并且对公司形象和员工福利产生积极影响。

以上内容提供了一份简要的公司汽车税收指南,希望能对您有所帮助。如需进一步了解或有任何疑问,请随时咨询税务专业人士或企业顾问。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052 沪ICP备2023024866号-10

评论