上半年股五大险企负债端持续改善,保费收入同比增长%

截至7月17日,A股五大险企上半年保费数据全部出炉,中国人寿、中国平安、中国人保、中国太保和新华保险共取得原保险保费收入(以下简称“保费收入”)1.76万亿元,同比增长3.03%。与此7月17日,A股保险板块大幅上涨,个股全面飘红,其中,上半年股五大险企负债端持续改善,保费收入同比增长%中国太保当日上涨3.79%,股价创年内新高。

保费增速持续向好

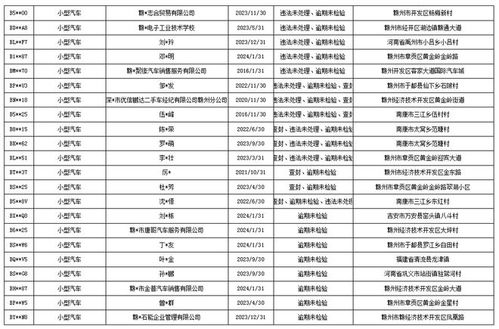

从负债端来看,今年1月份、前2个月、前3个月、前4个月、前5个月以及上半年,A股五大险企合计保费收入同比变化分别为-2.58%、-1.38%、0.96%、1.5%、2.19%以及3.03%,负债端持续改善的趋势十分明显。

具体来看,今年上半年,中国人寿实现保费收入4896亿元,同比增长4.1%;中国平安实现保费收入4812.68亿元,同比增长4.66%;中国人保实现保费收入4272.83亿元,同比增长3.34%;中国太保实现保费收入2661.87亿元,同比增长2.37%;新华保险实现保费收入988.32亿元。

五大上市险企中,中国人寿和新华保险只经营人身险业务,其他3家为集团上市公司,旗下子公司同时经营人身险和财产险业务。上半年,A股五大人身险公司保费同比增长2.12%。其中,平安寿险保费收入同比增速最高,为5.1%;中国人寿次之,为4.1%。

财产险业务方面,人保财险、平安产险和太保产险保费同比增速分别为3.68%、4.06%、7.70%,3家险企上半年保费收入之和为5854.21亿元,同比增长4.54%。

新华保险相关人士对《证券日报》记者表示,上半年,公司聚焦价值增长,深入推进高质量发展转型,个险渠道实现考核价值、十年期及以上期交保费,以及首年期交保费三项核心业务指标正增长。其大力推动核心渠道队伍绩优化转型,绩优人力规模及人均产能均有较大幅度提升。

上半年业绩有望改善

负债端的收入持续改善,成为支撑上市险企上半年业绩的一个方面,目前险企上半年投资端的业绩尚未公开,不过业内人士预计上半年整体有望比去年同期改善。

例如,国君非银金融团队认为,为匹配长端利率下行导致的固收息差收入下降,叠加新会计准则下险企加大FVOCI(以公允价值计量且其变动计入其他综合收益的金融资产)权益配置来平滑利润表,上市险企普遍加大了对“类固收”红利资产的配置,获得较好的投资回报,因此,预计上半年上市险企净利润增速较一季度将有所改善。

国联证券非银金融分析师刘雨辰也认为,受益于权益市场预期改善、房地产风险逐步化解,今年二季度保险投资收益有望同比改善,进而推动净利润的改善。

新华保险表示,其上半年在投资端方面较好,公司加强投资布局,准确把握投资机会,一季度实现年化总投资收益率4.6%,年化综合投资收益率6.7%,在A股、港股和权益类基金品种的收益率均表现较好。

对下半年的预期,信达证券非银金融行业首席分析师王舫朝对《证券日报》记者表示,看好保险板块在负债成本不断调降和资产端伴随经济企稳带来的估值弹性。在固收投资方面,固定到期类利息净投资收益整体稳健增长,其主要投资压力来自于新增配置,但存量仍能稳健贡献票息;在权益投资方面,新“国九条”等资本市场改革举措以及宏观经济企稳下,权益投资有望带来更好的总投资收益弹性。

另一位券商非银分析师对记者表示,从负债端来看,监管部门持续引导寿险行业压降负债成本,通过调降产品预定利率、推进“报行合一”以引导保险公司压降负债成本。在监管加强车险费用管控、扩大保险公司自主定价权背景下,车险费用率、赔付率均有望改善,财险COR(综合成本率)有望同比改善。

从资产端来看,上述分析师认为,资产端环境改善有望推动险企业绩和估值同时向好。下半年,权益市场有望回暖、房地产风险有望逐步化解、长端利率企稳,保险公司的投资收益率有望改善,这将缓解市场对保险公司利差损风险的担忧,也将支撑保险公司改善短期净利润。预计2024年上市险企的净利润增速将逐季改善,后续随着利差损压力缓解、净利润增速持续改善,保险板块的估值也有望进一步修复。

(文章来源:证券日报)

文章来源:证券日报

原上半年A股五大险企负债端持续改善保费收入同比增长3.03%

评论